Proviamo a vedere la questione da un altro punto di vista. Se dico trend nel settore finanziario, è probabile che vi venga in mente la sostenibilità, l’avanzata dei prodotti passivi (e a basso costo), le strategie di allocazione del portafoglio alternative a quelle tradizionali. Gli indici permettono di guardare alle tendenze in atto in modo diverso e rappresentano anche un parametro di riferimento per valutarne gli sviluppi.

Indici sostenibili e strategie di investimento

Prendiamo ad esempio il trend degli investimenti socialmente responsabili. L’offerta di fondi ed Etf costruiti secondo criteri ambientali, sociali e di governance (Esg) è in crescita. Nei primi sei mesi del 2019, sono stati lanciati 168 prodotti di questo tipo, che si sommano ai 305 del 2018. Ma dietro a questi dati, ci sono una varietà di strategie e di indici. Ci sono benchmark che si limitano ad escludere determinati settori, come ad esempio il carbone, le armi o il tabacco; altri che integrano i fattori Esg nella costruzione del loro paniere con l’obiettivo di creare valore aggiunto (in termini tecnici alpha) o mitigare i rischi; altri infine sono tematici (l’acqua, le energie alternative, ecc.). Questi indici rispecchiano tipologie diverse di investitori: c’è chi per ragioni valoriali non vuole esporsi a determinate industrie, chi pensa che la sostenibilità migliori il profilo di rischio/rendimento del suo portafoglio e chi vuole contribuire a finanziare il cambiamento nei modelli di sviluppo. Allo stesso tempo, ci permettono di vedere le differenze tra gli strumenti sostenibili e di confrontare i loro panieri con quelli dei benchmark a capitalizzazione tradizionale.

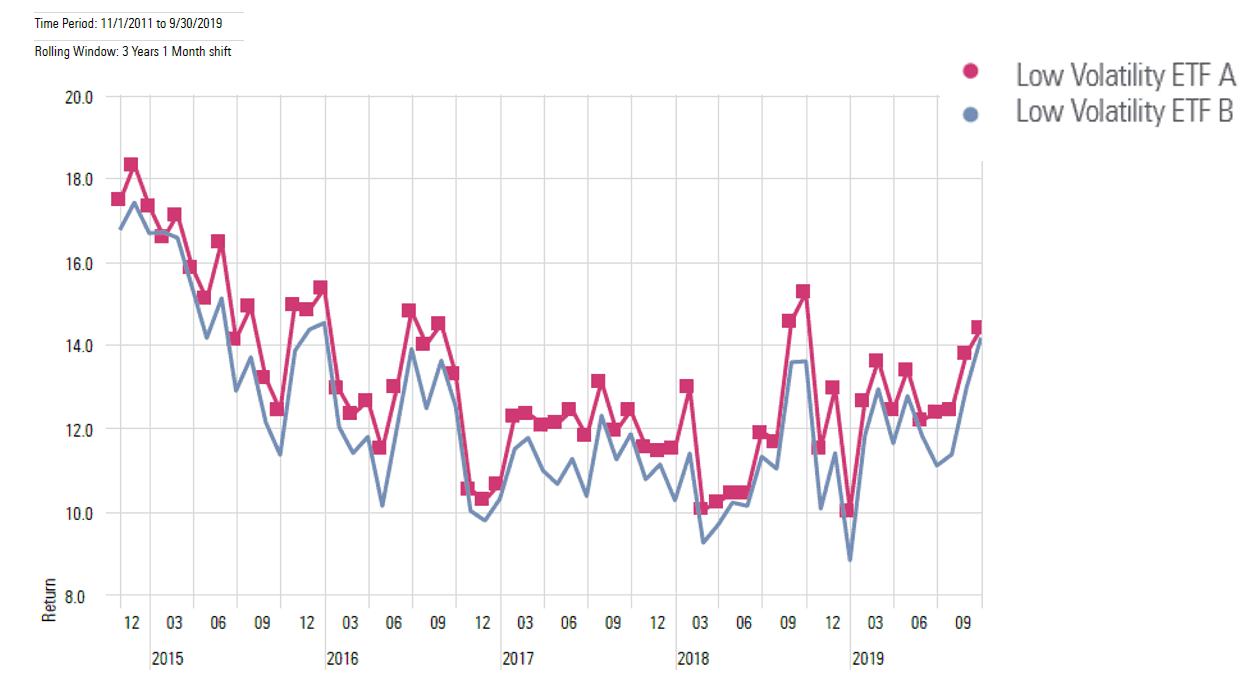

Un’analisi condotta da Dan Lefkovitz, strategist di Morningstar Indexes, che sarà presentata alla Mic (Morningstar investment conference) di Milano il 6 novembre, rivela che la maggior parte degli indici proprietari basati su criteri Esg ha un vantaggio competitivo rispetto a quelli large-mid cap tradizionali, come si può vedere nel grafico qui sotto.

Confronto tra le performance degli indici Morningstar sostenibili e a capitalizzazione

Gli smart non sono tutti uguali

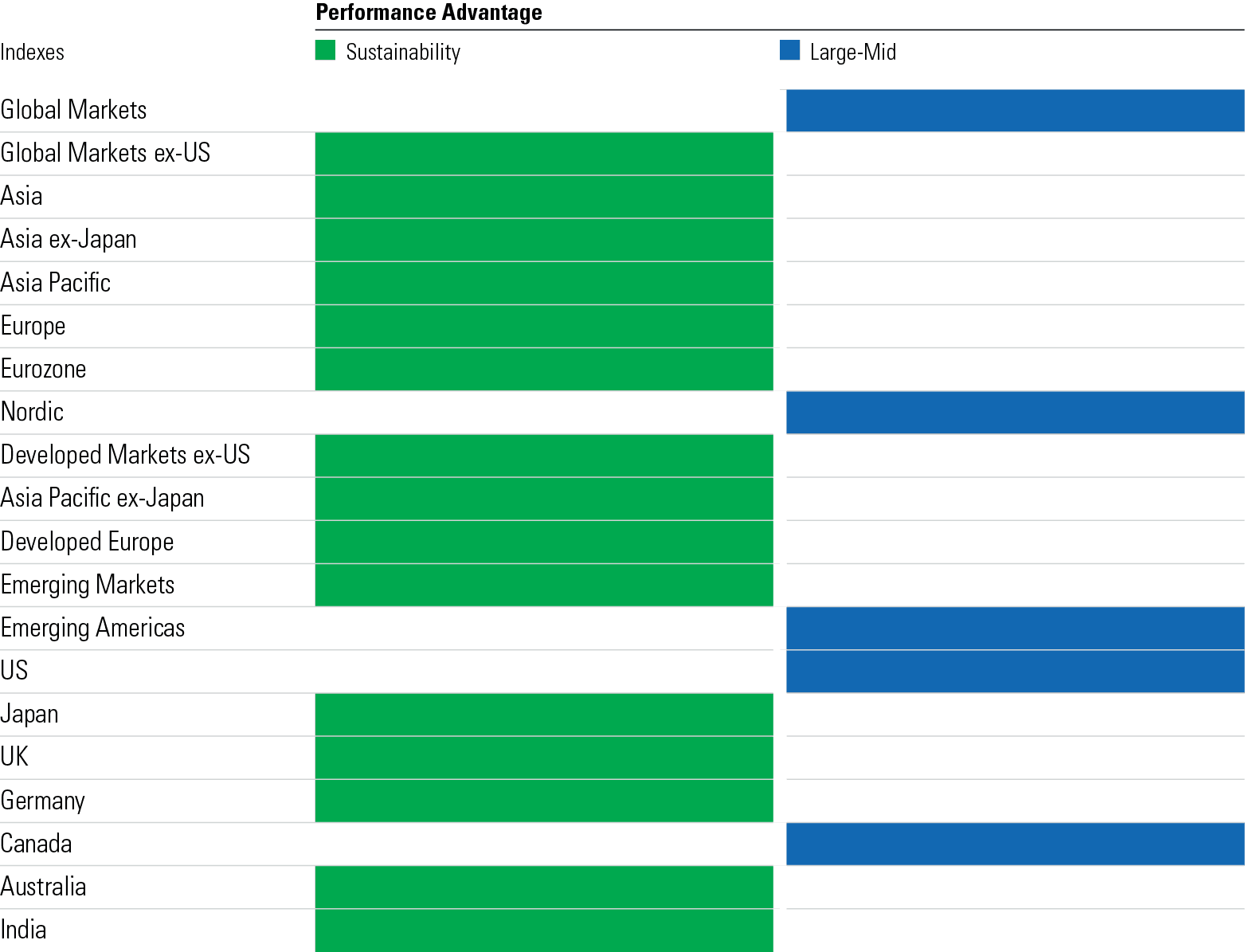

Con le “nuove” lenti potremmo anche leggere l’evoluzione del mercato degli Etf, verso la replica di indici non a capitalizzazione. Comunemente si parla di smart beta, anche se Morningstar preferisce definirli strategic beta perché si pongono l’obiettivo di migliorare il profilo di rischio/rendimento rispetto ai benchmark tradizionali. In Europa, il segmento è cresciuto in modo significativo dall’inizio del nuovo millennio fino a fine 2017, mentre nel 2018 ha cominciato a dare segni di maturità. La quota di strategic beta sul mercato degli Etf rappresenta poco meno dell’8%, confrontato con una percentuale quasi nulla di 13 anni fa. A fronte di un certo affollamento di strumenti con focus su un solo fattore (ad esempio i dividendi o la volatilità), negli ultimi tempi si è assistito al lancio di prodotti multi-fattoriali, il cui sviluppo, secondo i ricercatori di Morningstar, potrebbe continuare perché permette una maggior differenziazione tra emittenti in forte competizione tra loro. Considerata la complessità del mercato, solo la conoscenza dell’indice sottostante può aiutare l’investitore a capire cosa ha messo in portafoglio e perché dietro a etichette simili ci siano risultati diversi, come si può vedere dal confronto delle performance dei due Etf low volatility qui sotto.

Confronto tra le performance di due Etf strategic beta low volatility